El Decreto 221/011 estableció la obligatoriedad de efectuar la liquidación anual del FONASA a los titulares de servicios personales fuera de la relación de dependencia.

El período de presentación de la misma para el ejercicio finalizado el pasado 31 de diciembre del cada año es hasta el último día hábil de abril. Se genera una multa de 1 UR si se hace en forma tardía.

Información a Incluir en la Declaración Jurada de Fonasa:

Se deberá declarar por mes la siguiente información:

Si se tuvo actividad exclusiva de servicios personales: Importe facturado sin IVA.

- Base de cálculo FONASA.

Monto que surge de aplicar a los importes facturados sin IVA, la alícuota según se trate de un contribuyente de IRPF (70%) o IRAE (el porcentaje que corresponda), sin considerar posible amparo al art. 25 del Decreto 221/011.

- Obligación de FONASA

Base de cálculo * Tasa aportes personales. En el caso de que la actividad sea exclusivamente de servicios personales independientes, la obligación tiene como mínimo el Costo Promedio Equivalente (CPE).

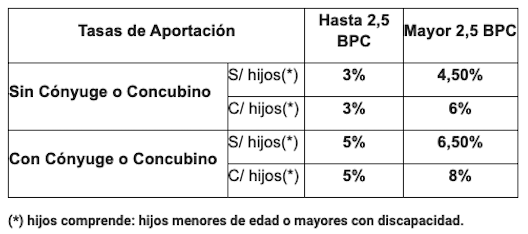

A continuación se detallan tasas de aportes vigentes al 31.12.2016:

Resultado de la declaración:

La realización de la declaración permitirá a los contribuyentes detectar posibles diferencias mediante la comparación de la obligación de FONASA con los anticipos efectivamente realizados, pudiéndose presentar las siguientes situaciones:

– Diferencias deudoras: Se verifica cuando la obligación FONASA es mayor a los anticipos efectuados. En este caso el sistema de BPS brindará la opción de emitir la factura correspondiente a pagar.

– Diferencias acreedoras: Se verifica cuando los anticipos efectuados son mayores a la obligación FONASA. En este caso el monto a cobrar será considerado al momento de la devolución anual de excedentes de FONASA.